คิดจะรีไฟแนนซ์บ้าน คิดถึงธนาคารไหน?...เปรียบเทียบให้ดี คำนวณให้คุ้ม ค่าใช้จ่ายจะได้ไม่บานปลาย!!

"รีไฟแนนซ์ (Refinance)" หลายคนสงสัยว่า เมื่อเรากู้ซื้อบ้านแล้ว เราจำเป็นจะต้อง รีไฟแนนซ์ ไหม? คำตอบของคำถามนี้บอกได้เลยค่ะว่า รีไฟแนนซ์ นั้น มีความจำเป็นสำหรับคนที่ต้องการลดการจ่ายดอกเบี้ยลง เพราะการ รีไฟแนนซ์ เป็นการเปลี่ยนเจ้าหนี้ จากผู้ให้สินเชื่อเดิมเพื่อไปขอกู้จากผู้ให้สินเชื่อใหม่ ซึ่งผู้ให้สินเชื่อใหม่จะเสนออัตราดอกเบี้ยที่ต่ำกว่า โดยปกติแล้วธนาคารที่ให้สินเชื่อเดิมจะมีโปรโมชั่นสำหรับดอกเบี้ยเงินกู้สูงสุดอยู่ที่ 3 ปีแรก และหลังจากนั้นก็จะเป็นดอกเบี้ยที่สูงขึ้นแบบลอยตัว รวมทั้งในเงื่อนไขของสินเชื่อแต่ละธนาคารก็ได้กำหนดให้เราต้องชำระเงินกู้ให้ครบ 3 ปีก่อน แล้วถึงจะทำการ รีไฟแนนซ์ เปลี่ยนสินเชื่อกับธนาคารใหม่ได้ ทั้งนี้ ในบางรายมีความจำเป็นที่จะต้องจ่ายค่างวดให้น้อยลงกว่าเดิม หรือต้องการตัดเงินต้นเพิ่มขึ้น การ รีไฟแนนซ์ นี้ก็สามารถตอบโจทย์ความต้องการเหล่านี้ได้เช่นกัน

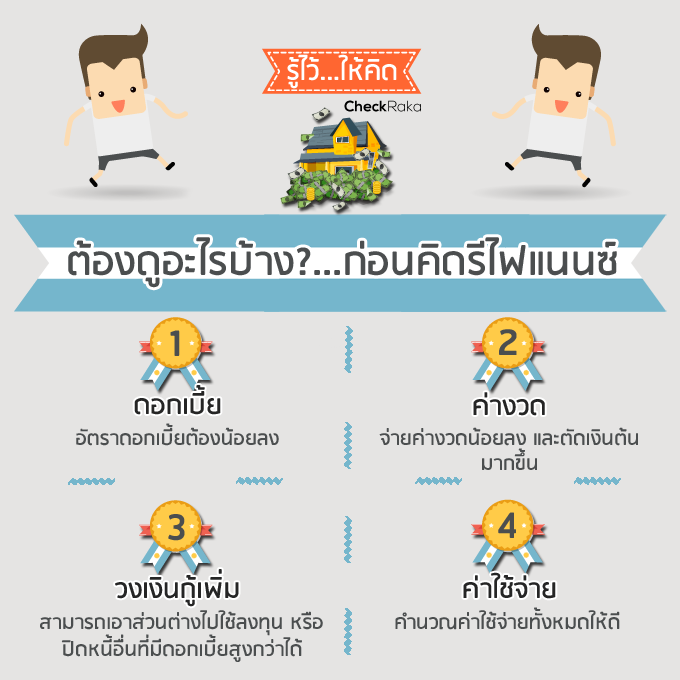

เปรียบเทียบให้ดี เลือกให้คุ้ม ค่าใช้จ่ายไม่บานปลาย...ต้องดูอะไรบ้าง?

ปัจจุบันคนส่วนใหญ่หันมาสนใจการ รีไฟแนนซ์ บ้านมากขึ้น ทำให้บรรดาธนาคารต่างๆ จัดโปรโมชั่นเกี่ยวกับสินเชื่อรีไฟแนนซ์บ้านออกมาไม่ขาดสาย ซึ่งนับได้ว่าเป็นผลดีกับผู้บริโภคอย่างเราๆ เนื่องจากการแข่งขันค่อนข้างสูง ยิ่งธนาคารไหนออกโปรโมชั่นที่จูงใจ และดึงดูดผู้บริโภคมากที่สุด ก็จะได้รับความนิยมมากเท่านั้น ดังนั้น ในฐานะผู้บริโภคอย่างเราควรจะต้องมีการเปรียบเทียบให้ดี ดูให้คุ้ม ว่าแบบไหนได้ประโยชน์มากที่สุด

ต้องดูอะไรบ้าง...ก่อนคิดรีไฟแนนซ์บ้าน

ตารางเปรียบเทียบดอกเบี้ย (ของบางธนาคารในตลาด) Refinance แบบ ไม่ฟรีค่าจดจำนอง

| อัตราดอกเบี้ย |  วงเงินสูงสุด | อัตราดอกเบี้ย MLR/MRR | |||

|  |  | เฉลี่ย 3 ปี | |||

| 3.29% | 3.29% | MLR-3.36% | 3.29% | 100% | MLR=6.65% |

| 4.10% | 4.10% | 4.10% | 4.10% | 95% | MRR=7.275% |

| 0.75% | MRR-2.45% | MRR-2.45% | 3.42% | 95% | MRR=7.20% |

| 2.75% | 2.75% | MRR-2.80% | 3.48% | 90% | MRR=7.75% |

| MRR-3.70% | MRR-3.70% | MRR-3.70% | 3.42% | 100% | MRR=7.12% |

ข้อมูล ณ วันที่ 16 มีนาคม 2561

ตารางเปรียบเทียบอัตราดอกเบี้ย (ของบางธนาคารในตลาด) Refinance แบบ ฟรีค่าจดจำนอง

| อัตราดอกเบี้ย |  เงื่อนไขฟรีจำนอง | อัตราดอกเบี้ย MLR/MRR | |||

|  |  | เฉลี่ย 3 ปี | |||

| 3.59% | 3.59% | MLR-3.06% | 3.59% | No | MLR=6.65% |

| MRR-4.97% | MRR-4.16% | MRR-3.35% | 3.59% | No | MRR=7.75% |

| 3.60% | 3.60% | 3.60% | 3.60% | ซื้อ MRTA | MRR=7.275% |

| 0.50% | MRR-1.95% | MRR-1.95% | 3.67% | ซื้อ MRTA | MRR=7.20% |

| 2.50% | 2.50% | MRR-2.75% | 3.33% | ซื้อ MRTA | MRR=7.75% |

| 0.99% | MRR-2.40% | MRR-2.40% | 3.64% | ซื้อ MRTA | MRR=7.37% |

ข้อมูล ณ วันที่ 16 มีนาคม 2561

ถ้าต้องรีไฟแนนซ์ จะเลือกธนาคารไหนดี?

หลังจากที่ได้เห็นตารางเปรียบเทียบของหลายๆ ธนาคารข้างต้นแล้ว ถ้าดูจากเรื่องของดอกเบี้ยแล้วนั้น ธนาคารที่มีดอกเบี้ยถูกและน่าสนใจมากที่สุดในกลุ่มนี้ นั่นก็คือ "ธนาคารธนชาต" ด้วยอัตราดอกเบี้ยเฉลี่ย 3 ปี เริ่มต้น 3.29% ต่อปี กับ "สินเชื่อบ้านธนชาตรีไฟแนนซ์" โดยสินเชื่อนี้ทางธนาคารให้ผู้กู้สามารถเลือกได้ 2 ทางเลือก คือ

ทางเลือกที่ 1 อัตราดอกเบี้ยพิเศษ 3.290% ต่อปี

- ปีที่ 1 - 2 : ดอกเบี้ย 3.290% ต่อปี

- ปีที่ 3 : ดอกเบี้ย MLR - 3.360% ต่อปี

- หลังจากนั้น : MLR - 1.150% ต่อปี

ทางเลือกที่ 2 อัตราดอกเบี้ยคงที่ 2 ปี

- ปีที่ 1 - 2 : 4.250% ต่อปี

- ปีที่ 3 : MLR - 0.900% ต่อปี

- หลังจากนั้น : MLR - 0.650% ต่อปี

หมายเหตุ :

- สามารถขอเพิ่มวงเงินกู้ เพื่อชำระค่าเบี้ยประกันชีวิตแบบคุ้มครองวงเงินกู้ (MRTA) ได้

- สิทธิพิเศษ ธนาคารจะมอบส่วนลดอัตราดอกเบี้ยจำนวน 12 เดือน ในกรณีลูกค้าทำประกันชีวิตที่คุ้มครองวงเงินกู้ไม่ต่ำกว่าร้อยละ 70 กับบริษัทผู้รับประกันตามนโยบายของธนาคารโดยอายุกรมธรรม์ไม่ต่ำกว่าร้อยละ 70 ของอายุสัญญากู้เงิน และไม่ต่ำกว่า 10 ปี หรือทำประกันชีวิตที่คุ้มครองวงเงินกู้ทั้งจำนวนกับบริษัทผู้รับประกันตามนโยบายของธนาคาร โดยอายุกรมธรรม์ไม่ต่ำกว่าอายุสัญญากู้เงินหรือไม่ต่ำกว่า 10 ปี

- ซื้อประกันชีวิต MRTA : ลดอัตราดอกเบี้ย 0.15%

- ซื้อประกันชีวิต MRTA Plus : ลดอัตราดอกเบี้ย 0.25%

หากการเลือกรีไฟแนนซ์เพื่อต้องการจ่ายค่างวดให้น้อยลง และสามารถลดเงินต้นได้เพิ่มขึ้นนั้น ทาง สินเชื่อบ้านธนชาตรีไฟแนนซ์ ก็ยังสามารถตอบโจทย์นี้ได้อยู่ เพราะอัตราดอกเบี้ยต่ำเฉลี่ย 3 ปีแรก เริ่มต้น 3.29% ต่อปี เมื่อดอกเบี้ยน้อยลง ค่างวดก็น้อยลง และทำให้เงินต้นลดมากขึ้น พร้อมให้ระยะเวลาการผ่อนชำระนานสูงสุด 30 ปี ดังนั้น จึงจ่ายน้อย ผ่อนสบาย ซึ่งเป็นการลดภาระได้มากทีเดียว

เปรียบเทียบ |  ธนาคารเดิม |  |

| วงเงินกู้ (บาท) | 2,000,000 | |

| ระยะเวลาผ่อน (ปี) | 30 | 27 |

| ค่างวดผ่อนต่อเดือน | 12,800 | 12,500 |

อัตราดอกเบี้ย เฉลี่ย 3 ปีแรก  | 5.75% | 3.29% |

| ดอกเบี้ยจ่าย 3 ปีแรก | 334,741 | 184,895 |

| เงินต้นที่จ่ายคืนใน 3 ปีแรก | 126,059 | 265,105 |

จากตัวอย่างตารางเปรียบเทียบจะเห็นได้ชัดว่าถ้าเปลี่ยนมารีไฟแนนซ์บ้านกับธนชาต จะทำให้ยอดชำระค่างวดต่อเดือนลดลง เมื่ออัตราดอกเบี้ยต่ำลง นอกจากนั้น ยอดดอกเบี้ยทั้งหมดของ 3 ปีแรกก็จ่ายน้อยลงด้วยเช่นกัน จึงทำให้จำนวนเงินต้นที่ถูกตัดไปก็เพิ่มขึ้นอีกด้วย

ความต้องการเพิ่มเติมของคนที่ต้องการรีไฟแนนซ์บ้านนั้น นอกจากจะต้องการดอกเบี้ยที่ลดลงแล้วหลายคนก็ยังมีความจำเป็นที่จะต้องใช้เงินส่วนต่างที่ได้จากการรีไฟแนนซ์เพิ่มเติมอีกด้วย ซึ่งบางคนก็จะต้องนำไปปิดหนี้ในส่วนอื่นที่มีอัตราดอกเบี้ยสูงกว่า หรือในบางคนก็ต้องการนำไปเป็นเงินทุนเพื่อใช้ในการลงทุนธุรกิจเพื่อให้เกิดรายได้ ดังนั้น วงเงินกู้เพิ่มจากการรีไฟแนนซ์บ้านจึงจำเป็นด้วยเช่นกัน ในกรณีนี้ธนาคารธนชาตเปิดโอกาสให้ลูกค้ารีไฟแนนซ์สามารถขอกู้เพิ่มได้ตามเงื่อนไขวงเงิน โดยธนาคารธนชาตจะพิเศษกว่าหลายๆ ธนาคารตรงที่จะคิดดอกเบี้ยในช่วง 3 ปีแรกของวงเงินกู้เพิ่มที่อัตราดอกเบี้ยเดียวกับอัตราดอกเบี้ยรีไฟแนนซ์ ซึ่งเมื่อเทียบกับหลายๆ ธนาคารในตลาด ณ ขณะนี้ก็ถือว่าถูกและพิเศษมากๆ

อยากขอกู้ "สินเชื่อบ้านธนชาตรีไฟแนนซ์" ต้องทำยังไง?

จากข้อมูลที่เห็นในข้างต้น เชื่อแน่ว่าหลายคนคงจะสนใจที่จะรีไฟแนนซ์กับธนาคารธนชาตแล้วใช่มั้ยคะ งั้นก็อย่ารอช้า...เรามาดูกันเลยค่ะว่า คุณสมบัติของคนที่จะขอกู้ สินเชื่อบ้านธนชาตรีไฟแนนซ์ ต้องเป็นแบบไหน? ใช้เอกสารอะไรบ้าง? เราจะมีคุณสมบัติที่จะขอกู้ได้หรือไม่? เช็คคุณสมบัติไปพร้อมกันเลยค่ะ

คุณสมบัติของผู้กู้

ระยะเวลาการผ่อนชำระ

ผ่อนชำระสูงสุดไม่เกิน 30 ปี โดยกำหนดอายุผู้กู้ร่วมกับระยะเวลาที่ผ่อนชำระ ดังนี้

อาชีพพนักงานประจำ อายุรวมไม่เกิน 65 ปี

อาชีพพนักงานประจำ อายุรวมไม่เกิน 65 ปี

เจ้าของธุรกิจ / ผู้ประกอบอาชีพอิสระ อายุรวมไม่เกิน 70 ปี

เจ้าของธุรกิจ / ผู้ประกอบอาชีพอิสระ อายุรวมไม่เกิน 70 ปี

ประเภทหลักประกัน

มูลค่าหลักประกันขั้นต่ำ

วงเงินกู้

หมายเหตุ : ธนาคารขอสงวนสิทธิ์ในการพิจารณาอนุมัติวงเงินกู้ตามหลักเกณฑ์และเงื่อนไขของธนาคาร